Boi gordo subiu 3,4% no acumulado de julho

ESTRATÉGIAS PARA O BOI GORDO NO MERCADO FUTURO Uma parceria da CNA com a Stone X para o produtor rural 23 de julho de 2024

Boi gordo subiu 3,4% no acumulado de julho.

O Indicador do boi gordo Cepea subiu 2,7% nesta semana, fechando em R$232,75/@ em São Paulo no dia 18/7. O aumento se deu em função da redução da oferta de boiadas para abate e bom escoamento no mercado interno e exportação.

No acumulado de julho, a alta foi de 3,4% no preço da arroba. No mercado atacadista, a carne bovina ficou praticamente estável nesta semana, com a carcaça casada (boi) cotada em R$16,27/kg na praça paulista.

Para a próxima semana, a expectativa é de preços estáveis para o boi gordo, no entanto, a demanda mais fraca no mercado doméstico na segunda metade do mês pode tirar a sustentação das cotações do boi gordo.

Mercado futuro: comportamento dos seguros contra baixa

Os seguros contra baixa (put) negociados na B³ basicamente são precificados por três fatores: nível de preços, tempo e volatilidade.

Quando se fala em níveis de preços, isso significa que quando os preços estão em alta, os preços dos seguros contra queda da arroba do boi gordo ficam mais baratos, indicando um cenário favorável para garantir valor mínimo e rentabilidade positiva mesmo em cenários de desvalorizações.

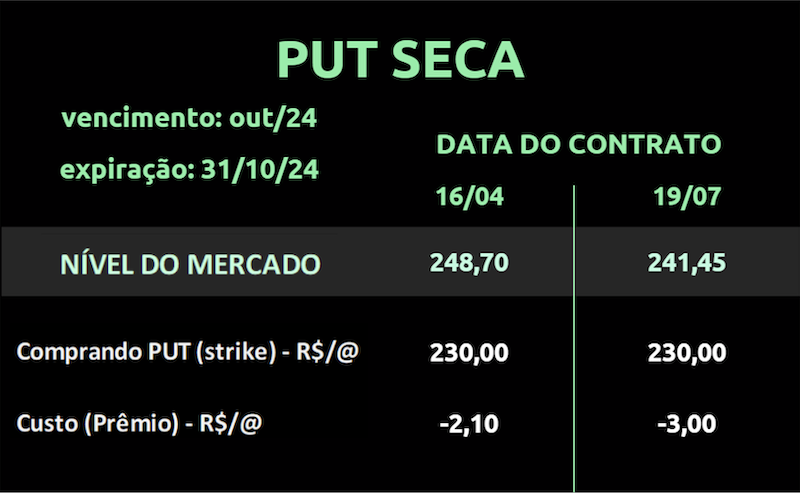

Na semana anterior, foi demonstrado que a curva futura dos preços do contrato de boi gordo em outubro já apresentou preços superiores aos praticados hoje, como em abril. No dia 16/04/2024, especificamente, o contrato de outubro indicava o valor de R$ 248,70/@. Neste dia, um seguro contra baixa em R$ 230,00 tinha o prêmio de R$2,10/@, o que representa 0,9% da arroba.

Hoje, dia 19/07/2024 (quando esse relatório é escrito), o contrato de outubro indica o valor de R$ 241,45/@. O seguro em R$ 230,00 apresenta o prêmio de R$3,00/@, representando 1,3% do nível da arroba.

É notável observar que o contrato de outubro sofreu uma pressão desde abril, perdendo aproximadamente R$ 7,25/@, ao mesmo tempo que o prêmio do seguro aumentou R$ 0,90/@.

É importante ressaltar, que a utilização de seguros puts não deve ser vista como uma decisão isolada, mas sim integrada ao planejamento estratégico geral da produção. Isso envolve avaliar não apenas os custos dos seguros, mas também os benefícios potenciais de proteção financeira e estabilidade de receitas.

No cenário apresentado, destacamos duas conclusões:

Primeiro, quando o planejamento é integrado à atividade, é possível aproveitar oportunidades de mercado, protegendo-se e garantindo preços mínimos mais altos.

Segundo, como demonstrado na análise da semana passada, apesar da desvalorização do preço futuro e do aumento do preço do seguro, o mercado futuro continua acima do preço físico atual, oferecendo margens atraentes para o pecuarista.

Se você se interessou e quer saber mais detalhes, a CNA possui uma parceria com a StoneX que sempre estará disponível para te auxiliar e explicar melhor sobre as ferramentas de gestão de risco.

Contato:

Marianne Tufani

Consultora em gerenciamento de riscos

(19) 9 9994-0917